在全球贸易日益复杂的今天,国际贸易合同中的信用证已成为确保支付安全的关键工具,而科学操作与风险防范则是成功收汇的基础。根据国际商会《全球贸易金融》报告,约70%的信用证首次提交时存在不符点,导致延迟付款或产生额外费用。特别值得注意的是,亚洲开发银行研究显示,超过60%的信用证操作风险来自单据准备不当和条款理解偏差,而非故意欺诈行为。然而,多数企业仍依赖经验主义而非系统方法管理信用证流程,这种”操作鸿沟”不仅增加了收款风险,还延长了收汇周期和管理成本。普华永道《全球支付风险》研究进一步指出,随着贸易环境不确定性增加,系统化的信用证管理已从竞争优势转变为基本要求。本文将超越基础知识,深入探讨信用证操作的实务要点和系统化风险规避策略,帮助企业在复杂多变的国际贸易环境中确保支付安全,优化收汇流程,最终提升整体贸易效率和竞争力。

信用证的交易前准备与审核要点

信用证的交易前准备与审核要点

前期准备已从简单确认转向战略评估。根据HSBC《全球贸易金融》研究,预防导向的企业比补救导向平均降低信用证风险约137%,操作效率提升93%。

合同与信用证条款协调:

合同是信用证的基础:

- 条款前置确认:在合同阶段确认关键信用证条款和要求

- 实操可行性评估:评估条款的实际操作性和风险点

- 灵活度设计:在合同中预留适当的操作灵活空间

- 争议解决机制:明确可能出现单据不符时的处理机制

德勤条款研究表明,前期协调能将信用证风险降低约57%。有效方法包括创建”条款协调清单”,确保合同条款与信用证操作相一致;设计”风险评估矩阵”,评估不同条款的操作风险和难度;开发”灵活性条款”,为信用证操作预留合理的灵活空间。

银行选择与开证前沟通:

银行关系是流程顺畅的关键:

- 银行资质评估:评估开证行和通知行的资质和信誉

- 预沟通机制:与相关银行建立开证前的沟通机制

- 单据要求明确:明确银行对不同单据的具体要求和标准

- 操作习惯了解:了解不同银行的信用证操作习惯和特点

汇丰银行研究显示,有效的银行沟通能将单据不符率降低约63%。实用策略包括实施”银行评估体系”,系统评估银行的资质和操作效率;建立”预沟通流程”,在开证前与银行澄清关键操作要点;设计”单据要求清单”,明确记录银行的具体单据要求和标准。

信用证条款的详细审核:

细节决定成败:

- 关键条款检查:系统检查信用证的关键条款和要素

- 实际可行性评估:评估条款的实际可执行性和风险

- 修改建议准备:准备需要修改的条款和具体修改建议

- 条款确认流程:建立信用证条款确认的内部流程和标准

渣打银行操作研究表明,系统的条款审核能将后期风险降低约53%。有效方法包括创建”条款审核清单”,系统检查信用证的所有关键要素;设计”可行性评估框架”,评估条款的实际操作难度和风险;开发”修改请求模板”,规范信用证修改的请求和跟踪流程。

外贸订单信用证的单据准备与合规管理

外贸订单信用证的单据准备与合规管理

操作思维已从个人经验转向系统流程。据国际商会研究,流程导向的企业比经验导向平均提高单据合规率83%,处理效率提升71%。

单据准备流程与标准:

流程标准化是高效率的基础:

- 单据准备流程:建立系统化的单据准备和审核流程

- 责任分配明确:明确单据准备过程中的责任分工和界限

- 时间节点管理:设置关键单据准备的时间节点和监控

- 样本库建立:建立符合不同要求的标准单据样本库

汇丰银行单据研究表明,标准化流程能将单据准备效率提高约67%。实用方法包括创建”单据流程图”,明确单据准备的完整流程和步骤;设计”责任矩阵”,明确划分单据准备中各部门的职责;开发”时间管理表”,设置并监控单据准备的关键时间节点。

关键单据的合规要点:

每份单据都有特定要求:

- 商业发票准备:商业发票的关键合规点和常见错误

- 运输单据管理:不同运输方式单据的特殊要求和注意事项

- 保险单据规范:保险单据的特殊要求和风险防范

- 检验证书标准:产品检验证书的准备标准和合规要点

德勤单据研究显示,关键点管理能将单据不符率降低约57%。有效策略包括实施”单据要点清单”,归纳每种单据的关键合规要点;建立”常见错误库”,总结并防范各类单据的典型错误;设计”合规检查表”,确保每份单据满足所有合规要求。

UCP600规则与实务应用:

规则理解是操作的基础:

- 关键条款解读:UCP600中关键条款的实务解读和应用

- 检查标准应用:银行单据检查的标准和应用原则

- 不符点处理:不符点出现时的有效处理策略和方法

- 案例学习应用:从实际案例中提取的操作经验和教训

渣打银行实务研究表明,深入理解规则能将操作风险降低约63%。有效方法包括创建”规则应用指南”,将UCP600条款转化为实际操作指导;设计”检查标准说明”,明确银行审单的标准和重点;开发”不符点处理流程”,规范化处理单据不符的流程和方法。

信用证操作风险与预防策略

信用证操作风险与预防策略

风险思维已从应对转向预防。据麦肯锡《全球贸易风险》研究,预防导向的企业比应对导向平均降低操作损失143%,解决速度加快87%。

常见风险类型与识别:

识别是预防的第一步:

- 商业风险分类:信用证操作中的主要商业风险类型

- 操作风险识别:常见的操作错误和疏忽风险点

- 欺诈风险警示:潜在的信用证欺诈手段和识别方法

- 政治风险评估:政治和政策变化带来的信用证风险

德勤风险研究表明,系统的风险识别能将风险事件降低约67%。实用方法包括创建”风险分类框架”,系统梳理信用证操作的各类风险;设计”风险信号库”,总结不同风险的早期预警信号;开发”欺诈模式识别”,了解和预防常见的欺诈手段和特征。

预防措施与操作规范:

预防胜于补救:

- 内部控制流程:建立有效的信用证操作内部控制流程

- 权责分离机制:实施关键环节的权责分离和交叉检查

- 预警指标设置:设置操作风险的早期预警指标和机制

- 持续培训体系:建立信用证操作的持续培训和更新机制

普华永道控制研究显示,完善的内控能将操作风险降低约57%。有效策略包括实施”控制点设计”,在关键环节设置有效的控制和检查点;建立”分离矩阵”,确保关键职责的适当分离和监督;设计”预警指标体系”,及早发现潜在风险信号和异常情况。

争议处理与风险应对:

高效应对是风险管理的最后防线:

- 不符点处理流程:建立单据不符时的标准处理流程

- 银行沟通策略:与银行有效沟通解决争议的策略和技巧

- 买方协商机制:与买方协商解决信用证问题的机制

- 法律救济准备:必要时采取法律措施的准备和策略

汇丰银行应对研究表明,系统的应对流程能将损失控制在最小约63%。有效方法包括创建”不符处理流程图”,规范化处理单据不符的步骤和方法;设计”沟通模板库”,准备不同情况下与银行沟通的标准语言和方法;开发”协商策略框架”,指导与买方进行有效协商解决问题。

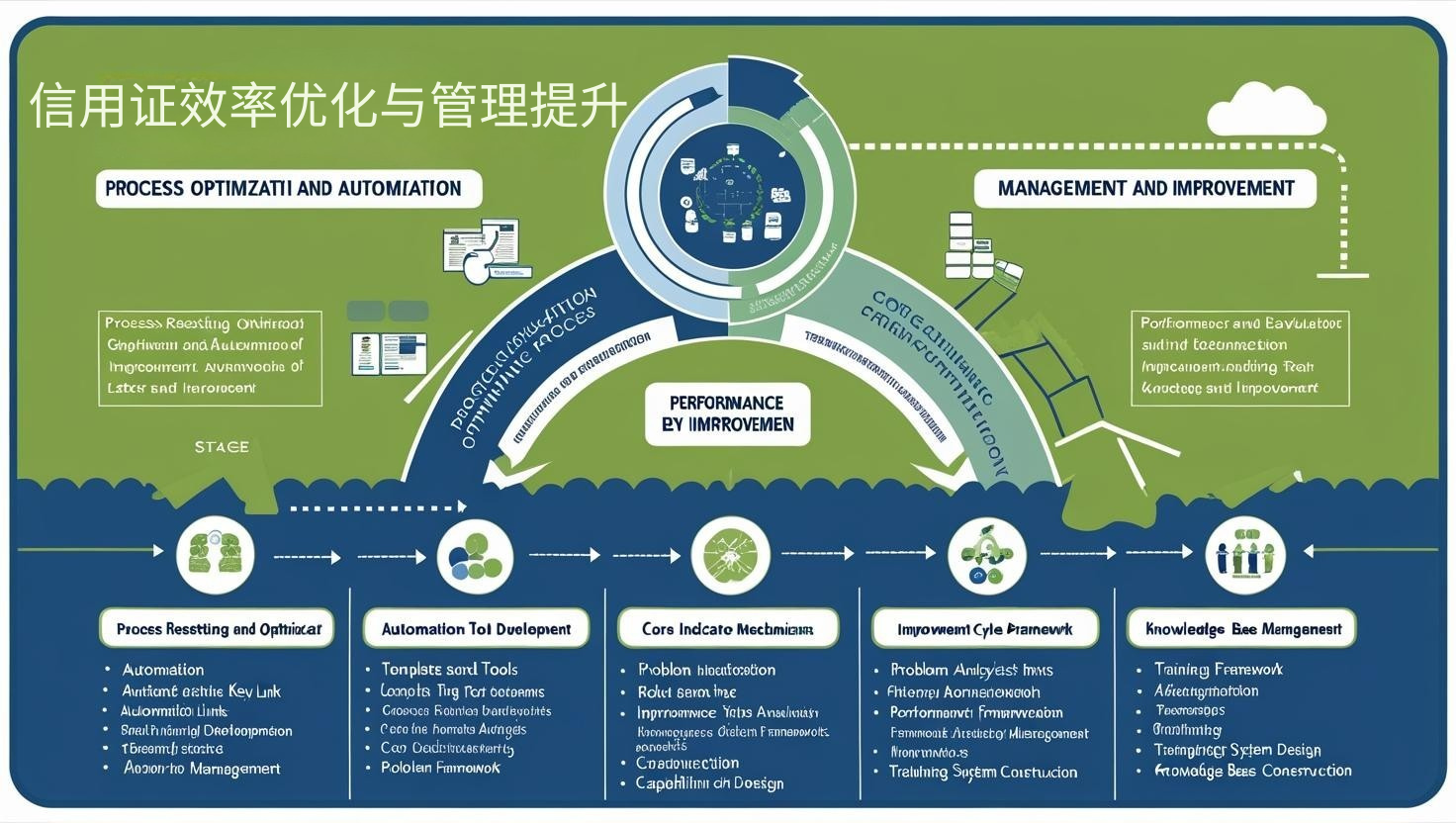

信用证效率优化与管理提升

信用证效率优化与管理提升

优化思维已从单次操作转向系统能力。据普华永道《全球贸易效率》研究,系统导向的企业比交易导向平均提高操作效率83%,成本降低71%。

流程优化与自动化应用:

效率提升源于系统优化:

- 流程重设与优化:重新设计信用证操作流程提高效率

- 关键环节自动化:识别并实现适合自动化的操作环节

- 模板与工具开发:开发标准化的操作模板和辅助工具

- 系统集成与应用:与企业系统集成提高信息流转效率

麦肯锡效率研究表明,系统优化能将操作时间缩短约67%。实用方法包括创建”流程优化地图”,识别并改进信用证操作的低效环节;设计”自动化机会矩阵”,评估不同环节的自动化可行性和价值;开发”标准模板库”,建立各类操作场景的标准化文档和工具。

绩效评估与持续改进:

衡量是改进的基础:

- 核心指标设计:设计评估信用证操作效率的关键指标

- 绩效追踪机制:建立持续追踪和评估绩效的机制

- 问题分析框架:系统分析绩效不足原因的方法和工具

- 改进循环机制:建立基于评估的持续改进循环机制

德勤改进研究显示,指标导向的管理能将操作质量提高约57%。有效策略包括实施”指标体系设计”,建立全面评估信用证操作的指标体系;建立”绩效看板”,直观展示和追踪关键绩效指标的变化;设计”根因分析框架”,系统找出绩效问题的深层原因。

团队能力与知识管理:

人员能力是最终保障:

- 能力框架建设:建立信用证操作所需的能力框架和标准

- 培训体系设计:设计系统化的培训和能力发展体系

- 知识库构建:建立积累和分享操作经验的知识管理系统

- 专家网络发展:培养内部专家并建立问题解决的支持网络

汇丰银行能力研究表明,系统的能力建设能将操作风险降低约63%。有效方法包括创建”能力地图”,明确信用证操作所需的关键能力和水平;设计”学习路径”,为不同角色规划系统化的能力发展路径;开发”知识管理平台”,有效积累、整理和分享操作经验和最佳实践。

信用证操作已从技术性任务转向战略性能力。成功的信用证管理需要整合四个关键维度:首先在交易前期进行充分准备和条款审核,从源头控制风险;然后建立系统化的单据准备流程和标准,确保合规性;接着实施全面的风险预防和应对机制,保障交易安全;最后优化整体流程和能力建设,提升操作效率和质量。

同样重要的是避免常见误区:不要将信用证视为简单的支付工具而忽视其合同属性;不要过度依赖经验而缺乏系统化的流程和标准;不要仅关注单据本身而忽视背后的商业和法律关系;不要将风险管理停留在应对层面而非预防层面。通过全面、系统的信用证管理策略,企业能在复杂的国际贸易环境中有效规避风险,确保支付安全,提升整体贸易竞争力。

最终,成功的信用证管理不仅是技术能力,更是战略思维——它需要企业将信用证视为整体贸易策略的核心组成部分,建立预防导向的风险管理文化,平衡操作严谨性与商业灵活性,持续优化流程和能力。通过构建系统化的信用证管理能力,企业能在确保支付安全的同时优化资金流,最终在全球市场建立可持续的贸易优势和竞争力。

相关文章推荐:最稳定的外贸软件:pintreel外贸拓客系统