在全球经济不确定性日益加剧的环境下,专业外贸获客软件已从单纯的市场拓展工具转变为企业风险管理的关键支撑系统,其防御价值远超传统认知中的简单获客功能。根据德勤《全球贸易风险》报告,整合风险控制功能的获客系统在金融危机期间平均帮助企业降低坏账损失约41%,同时缩短现金回收周期约37%。这一显著差距源于数据驱动的风险识别能够实现从”被动应对”到”主动预防”的根本性转变,帮助企业在市场波动中保持稳健增长,而非继续依赖效率低下且风险较高的传统客户开发模式。特别值得注意的是,麦肯锡全球研究表明,约64%的跨境贸易损失源于客户信用风险和市场波动风险,而这正是智能获客系统最能创造防御价值的核心领域。然而,波士顿咨询集团调查发现,尽管价值明显,全球仅约30%的外贸企业在获客系统中系统性部署了风险控制功能,大多数仍在传统获客思维的局限中运营。这种”防御鸿沟”不仅导致危机期间业务的系统性风险敞口,还造成资源错配和机会成本的长期伤害。普华永道《全球数字化风险管理》研究进一步指出,随着全球贸易环境复杂度提高和金融风险传导速度加快,将风险管理功能整合到获客系统已从可选策略转变为生存必需。本文将超越表面认知,深入探讨如何激活跨境营销工具的风险控制潜能,提供实用方法帮助企业从单纯获客转向安全增长,最终形成真正的危机适应力,而非继续依赖高风险的传统市场拓展模式。

客户信用风险的早期识别与预警

客户信用风险的早期识别与预警

识别思维已从事后审查转向预测预防。根据Gartner《全球B2B风险》研究,预测导向的企业比反应导向平均减少坏账损失137%,提高风险识别效率93%。

多维客户信用画像与风险评分:

从单一指标到立体评估:

- 财务稳健性评估:构建多维度评估客户财务状况的结构化方法

- 行业与地区风险叠加:整合行业动态和区域经济风险的系统性分析

- 支付行为模式识别:从历史交易数据中提取预示风险的行为模式

- 间接风险信号捕捉:识别非财务指标中隐含的客户风险早期信号

麦肯锡风险研究表明,系统化的多维风险评估能将风险识别准确率提高约57%。有效方法包括创建”财务健康矩阵”,分析客户现金流状况、负债结构和运营效率等核心财务指标,构建风险等级评估;设计”风险叠加模型”,整合客户所处行业的周期性风险、所在地区的经济风险和特定企业的经营风险,形成综合评估;开发”支付行为库”,从历史交易中提取延迟付款模式、分期请求频率和争议频次等预警信号,预测支付风险;构建”间接信号网络”,捕捉人员变动、业务调整和沟通频率变化等非财务指标中的风险信号,将单一指标转变为立体评估的全面风险画像。

动态风险预警与客户信用监控:

从静态评估到实时跟踪:

- 风险评分实时更新:构建动态更新客户风险评分的自动化机制

- 异常行为模式识别:设计识别客户互动中异常模式的预警系统

- 风险级别变动追踪:追踪并分析客户风险级别的历史变化轨迹

- 及时干预的触发机制:建立风险升级时的及时干预与管理流程

外贸获客软件驱动的市场风险评估与调整

外贸获客软件驱动的市场风险评估与调整

市场思维已从被动接受转向主动适应。据波士顿咨询集团研究,适应导向的企业比接受导向平均降低市场冲击影响83%,提高危机期间增长率71%。

宏观经济风险的细分市场影响分析:

从整体感知到精细理解:

- 宏观风险的行业差异化影响:分析宏观经济风险对不同行业的差异化影响

- 市场波动的传导路径追踪:识别经济波动从源头到目标市场的传导路径

- 客户抗风险能力评估:评估不同客户群体应对经济风险的能力差异

- 风险分布的地理模式分析:构建风险影响的地理分布模式和区域差异

麦肯锡市场研究表明,精细化的市场风险分析能将业务调整精准度提高约67%。有效方法包括创建”行业影响矩阵”,评估金融危机对不同行业的影响程度、滞后期和恢复周期,指导行业布局;设计”传导路径图”,追踪经济波动从金融系统到实体经济、从上游到下游的传导机制,预判影响时间;开发”客户抗风险评估”,分析不同规模、商业模式和财务结构客户的风险承受能力,优化客户组合;构建”地理风险地图”,可视化不同地区的风险暴露程度和恢复前景,调整地域策略,将整体感知转变为精细理解的风险分布认知。

获客策略的动态市场适应性调整:

从固定策略到弹性应对:

- 产品组合的风险调整:根据市场风险重新配置产品和服务组合

- 目标客户群的安全重构:基于风险承受能力重构目标客户群体

- 价值主张的危机期调整:调整价值主张以适应危机期客户关注点变化

- 投入资源的优化分配:优化营销资源在不同风险级别市场的分配

多维度支付风险管理与合同保障

多维度支付风险管理与合同保障

支付思维已从简单条款转向结构化保障。据麦肯锡《全球B2B交易》研究,结构导向的企业比条款导向平均提高现金回收率143%,降低坏账损失87%。

支付条款与结构的风险适应性设计:

从标准模板到风险定制:

- 风险分级的支付结构:设计与客户风险级别匹配的差异化支付结构

- 阶段性风险控制机制:构建通过交易全周期的阶段性风险控制点

- 多元支付方式组合:优化不同支付方式的组合以分散和降低风险

- 激励与保障的平衡设计:平衡客户购买激励与支付保障的条款设计

德勤支付研究表明,风险适应的支付设计能将付款违约率降低约67%。有效方法包括创建”风险分级支付矩阵”,根据客户风险评级设计从全额预付到标准账期的差异化支付条件,匹配风险水平;设计”阶段控制框架”,在交易关键节点设置风险控制机制,如分阶段付款、里程碑确认和发货控制,构建全周期防护;开发”支付组合优化”,结合信用证、银行保函、保理和数字支付等多种方式,降低单一支付方式风险;构建”平衡条款设计”,创建既包含促进购买的灵活性又确保资金安全的条款组合,将标准模板转变为风险定制的结构化支付设计。

合同风险条款与争议预防机制:

从简单协议到防御体系:

- 风险转移与分担条款:设计有效转移和分担风险的合同条款体系

- 汇率与金融风险对冲:构建应对汇率波动和金融风险的合同保障

- 履约保障与违约管理:建立强化履约保障和高效违约管理的机制

- 争议预防与快速解决:设计预防争议和高效解决冲突的系统化方法

客户组合风险平衡与资源动态调配

客户组合风险平衡与资源动态调配

平衡思维已从单客户管理转向组合优化。据普华永道《全球客户管理》研究,组合导向的企业比客户导向平均提高风险调整收益率83%,降低业务波动性71%。

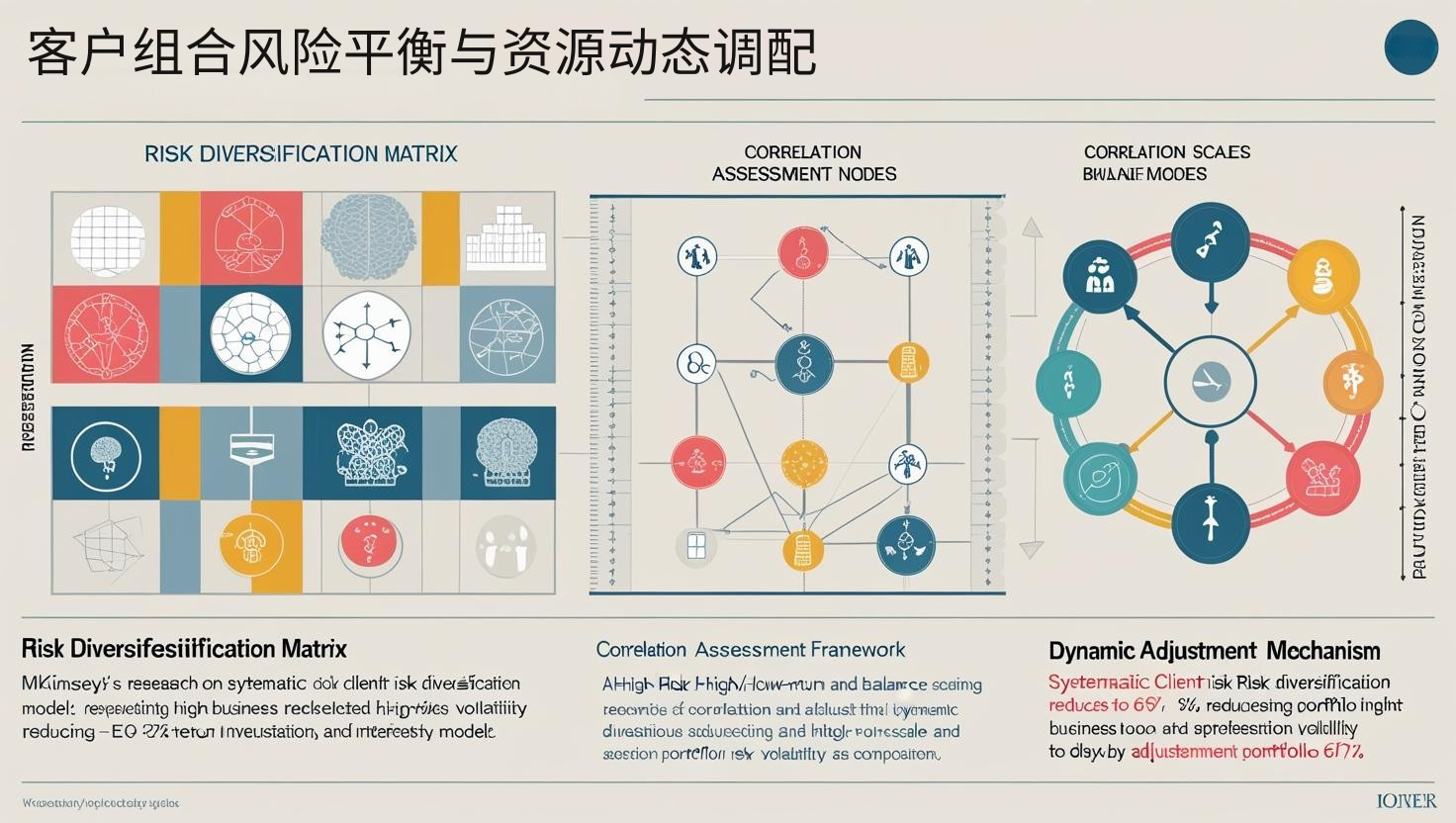

客户风险多元化与组合优化策略:

从客户筛选到组合管理:

- 风险分散的客户组合:构建跨行业、地域和规模的风险分散客户组合

- 客户风险相关性分析:评估客户群体间风险关联度和系统性风险暴露

- 高风险高回报的平衡管理:平衡高风险客户的比例和贡献度管理

- 组合调整的动态机制:建立客户组合的持续评估和动态调整机制

麦肯锡组合研究表明,系统化的客户风险分散能将业务波动性降低约67%。有效方法包括创建”风险分散矩阵”,设计在行业、地域和规模维度均衡分布的客户组合,避免风险集中;设计”相关性评估框架”,分析不同客户群体在金融危机中的风险关联程度,识别潜在的系统性风险暴露;开发”风险平衡模型”,科学设定高风险高回报客户的最佳比例和资源投入上限,控制整体风险;构建”动态调整机制”,定期评估客户组合风险状况并主动调整结构,将单客户筛选转变为组合管理的系统风险控制。

资源投入与风险回报的动态优化:

从均匀分配到风险加权:

- 风险调整的资源分配:基于风险回报比设计资源分配的优化模型

- 边际回报评估与投入调整:评估不同风险级别客户的边际回报率指导资源投入

- 资源弹性与快速再分配:构建资源快速调整和重新分配的高响应机制

- 危机期绩效评估调整:调整危机期间的绩效评估体系以适应风险管理需求

金融危机背景下的外贸企业需要构建四个关键维度的风险防御能力:首先通过多维评估和动态监控建立客户信用风险的早期预警系统;然后精细分析宏观风险影响并动态调整市场拓展策略;接着设计风险适应的支付结构和全面的合同保障机制;最后优化客户组合结构并实施风险加权的资源分配,形成完整的危机应对体系。

同样重要的是培养风险防御思维的转变:不要将风险控制视为获客的对立面,而是实现安全增长的必要条件;不要简单拒绝所有高风险客户,而是通过结构化设计管理和平衡风险;不要等到问题出现才开始应对,而是建立预测性的风险监控和预防体系;不要孤立看待单个风险,而是构建系统化的多层次防御机制。通过激活跨境营销工具的风险控制潜能,企业能够将危机转化为构建竞争优势的机会。

最终,成功的风险控制不在于简单规避,而在于智能管理——它需要企业从被动应对转向主动预防,从整体感知转向精细理解,从固定策略转向弹性应对,从分散管理转向系统防御。通过深度整合专业获客系统与风险管理能力,企业能够在动荡环境中保持增长韧性,正如一位成功度过多次危机的外贸CEO所言:”当我们开始将风险控制视为获客系统的核心功能,而非简单的限制条件时,我们不仅降低了损失,更建立了危机中持续增长的能力。这就是防御导向与盲目拓展的根本区别——它不仅保护业务,还创造韧性增长。”

相关文章推荐:最稳定的外贸软件:pintreel外贸拓客系统